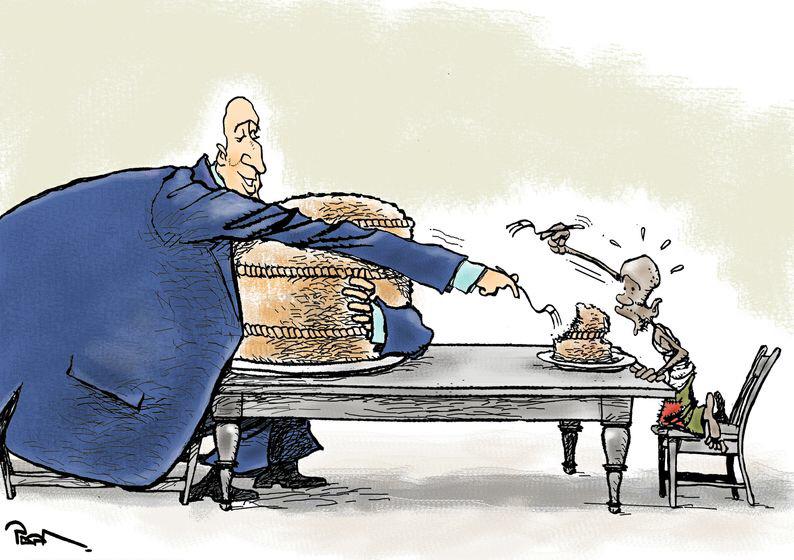

belastingen . welvaartsverdeling

-

naar een eerlijker welvaartsverdeling

-

Sociaal & Groen wil EU-norm voor vennootschapsbelasting

middelgrote versie

De essentie van de belastingontduiking (=illegaal) en -ontwijking (=legaal) door multinationals is geschuif met geld tussen vestigingen in verschillende landen. Een multinational heeft veel mogelijkheden om kosten en baten, boekhoudkundig gezien, zo gunstig mogelijk over zijn vestigingslanden te verdelen. Dit gebeurt op zodanige wijze, dat nauwelijks nog ergens belasting wordt betaald.

Sociaal & Groen begrijpt dat het voor Nederland nadelig is als eenzijdig vennootschapsbelastingen worden geheven. Maar belastingverlaging heeft tot een neerwaartse vicieuze cirkel geleid, waarbij landen tegen elkaar opbieden voor de laagste belasting om bedrijven binnen te halen of binnen te houden. Een ongezond en ondoorzichtig fiscaal stelsel is het gevolg, waarbij, zoals altijd, de burger het nakijken heeft.

Gelukkig zijn we lid van de EU en kunnen we een heffingssysteem afspreken waarbij het niet meer uitmaakt in welk EU-land, of in een met de EU geassocieerd land, de multinational gevestigd is. Dit kan eenvoudig door één vast Vpb-normtarief af te spreken.

Om een einde te maken aan belastingontwijking en allerlei constructies, zoals postbusbedrijven en individuele lucratieve (geheime) deals, wil Sociaal & Groen een universele Europese belastingnorm voor de winstbelasting (Vpb).

uitgebreide versie

Paul Sleurink, fiscalist bij advocatenkantoor De Brauw Blackstone en belastingadviseur van Shell, zei vorig jaar tijdens een symposium: “Nederlandse multinationals in Nederland betalen nauwelijks belasting. En waar dat wel gebeurt, moet de bedrijfsfiscalist terug naar school”, voegde daar destijds als geintje aan toe.

De belastingontduiking en – ontwijking loopt de spuigaten uit. Daarom riep de Tweede Kamer in mei 2019 al een aantal topbestuurders van multinationals op het matje vanwege hun gebrekkige belastingmoraal. Die lieten zich niet zonder slag of stoot wegzetten als belastingontduikers. ‘Jullie maken de wetten, niet wij. Alles wat wij doen valt binnen de internationale regels.’

Aanleiding voor de parlementaire ondervraging is de onthulling van Trouw dat destijds Neerlands’ grootste multinational geen euro winstbelasting afdraagt aan de schatkist. Shell draaide in eerste instantie om de hete brij heen, maar heeft later toch kleur bekend: de president-directeur van Shell Nederland, Marjan van Loon, en haar fiscale rechterhand Alan McLean, gaven in Elsevier toe dat het olieconcern al jaren geen vennootschapsbelasting betaalt in Nederland. Dit terwijl de Nederlandse activiteiten van Shell elk jaar minimaal een miljard euro winst opleveren.

Tijdens de hoorzitting onthult de president van Philips, Hans de Jong, dat ook het elektronicaconcern geen vennootschapsbelasting betaalt in Nederland. Philips kan net als Shell zijn belastbare winst op papier tot nul reduceren dankzij de riante fiscale aftrekmogelijkheden.

AkzoNobel wil ‘uit concurrentieoverwegingen’ geen uitsluitsel geven over de al dan niet betaalde belasting, maar betaalt vermoedelijk ook niks. Akzo Benelux-directeur Raymond de la Court: ‘Onze omzet in Nederland is relatief klein en bedraagt slechts 3 procent van onze totale concernomzet. In Nederland kunnen we verliezen uit het verleden aftrekken van de winstbelasting en ook hoofdkantoorkosten en rentekosten zijn hier aftrekbaar. Dit is geheel in lijn met internationale regelgeving.’

Het is allemaal mogelijk dankzij de zeer coulante belastingwetgeving voor multinationals. Nederlandse kabinetten hebben de afgelopen decennia met instemming van de Tweede Kamer een fiscale gatenkaas gefabriceerd om het ‘vestigingsklimaat’ voor internationale bedrijven te ‘veraangenamen’. Multinationals als Shell kunnen op hun Nederlandse belastingaangifte zo veel aftrekposten opvoeren dat de officiële vennootschapsbelasting van 25 procent voor hen in de praktijk een wassen neus is.

De essentie van de belastingontwijking door multinationals is geschuif met geld tussen vestigingen in verschillende landen. Een multinational heeft veel mogelijkheden om kosten en baten boekhoudkundig gezien zo gunstig mogelijk over zijn vestigingslanden te verdelen. De kosten worden dan opgevoerd in een land met riante fiscale aftrekmogelijkheden zoals Nederland, terwijl de baten (winst) geboekt worden bij dochtermaatschappijen in belastingparadijzen. Dochter- en moederbedrijven verstrekken bijvoorbeeld op grote schaal leningen en licenties aan elkaar om de winst in het ene land te drukken en vervolgens de (soms fictieve) rente en royalty’s van de belasting af te kunnen trekken in een ander land.

Chantagetechnieken

De multinaltionals wrijven de Kamerleden onder de neus dat multinationals geheel binnen de wet opereren. McLean: ‘U vraagt mij of het moreel te verantwoorden is dat Shell geen belasting betaalt in Nederland. Maar het is de wet die bepaalt hoeveel belasting een bedrijf betaalt, niet de moraal. Die wetten hebben jullie als volksvertegenwoordigers zelf gemaakt. Als het Nederlandse publiek niet accepteert dat de uitkomst van die wetten is dat bedrijven als Shell geen belasting betalen, wiens verantwoordelijkheid is dat dan? Als jullie de wet op dit punt willen wijzigen, zullen de mensen die jullie vertegenwoordigen daarvan de consequenties moeten aanvaarden’. Consequenties in de vorm van banenverlies, bedoelt hij waarschijnlijk.

Na alle belastingontwijkings- en ontduikingsschandalen van de laatste jaren lijkt de Tweede Kamer minder vatbaar geworden voor dit soort chantagetactieken. Het midden- en kleinbedrijf betaalt wel zijn faire deel aan belasting en schept meer werkgelegenheid dan multinationals.Burgers en mkb’ers krijgen al snel (enorme) problemen als ze geen belasting betalen of te laat.

De regeringen -inclusief PvdA- hebben altijd verkondigd dat hoofdkantoren van multinationals ontzettend belangrijk zijn, want die leveren veel belastingkomsten op. Nu blijkt die belasting helemaal niet betaald te worden. Ondertussen profiteren multinationals van gratis faciliteiten (goede infrastructuur en hoger onderwijs) die door anderen worden betaald.

belastingontwijken doe je zo (alleen voor multinationals)

Misschien wel de meest omstreden route om de winstbelasting in Nederland te verlagen zijn de ‘verrekenbare verliezen’. Hoogleraar fiscaal concernrecht Jan van de Streek wijst de Kamerleden erop dat de Nederlandse wetgeving op dit punt merkwaardig asymmetrisch is, tot groot voordeel van multinationals. Multinationals met een hoofdkantoor in Nederland hoeven in Nederland geen belasting te betalen over de winst die hun buitenlandse dochterbedrijven maken. De Belastingdienst gaat er namelijk vanuit dat die winsten al in het buitenland worden belast. Als Nederland daar dan ook nog eens belasting over zou heffen, zou het bedrijf twee keer belasting moeten betalen over dezelfde winst. Nederland controleert niet of dat buitenlandse dochterbedrijf werkelijk winstbelasting afdraagt in het vestigingsland. In veel gevallen gebeurt dat niet en betaalt de multinational met dank aan die Nederlandse ‘deelnemingsvrijstelling’ nergens belasting over de winst van het buitenlandse dochterbedrijf.

Vreemd genoeg zijn de verliezen van buitenlandse dochterbedrijven wél aftrekbaar in Nederland. Vooral Shell profiteert daar enorm van. Dat kan de kosten van elke mislukte olie- of gasexploratie waar ook ter wereld op elk gewenst moment in Nederland van de belasting aftrekken. Die verliezen mogen multinationals namelijk oneindig op de plank laten liggen om ze dan op het fiscaal allergunstigste moment uit de kast te trekken, dus in een jaar dat ze te weinig andere aftrekposten hebben om de belastbare winst tot nul te reduceren. In dat geval kunnen ze de opgepotte verliezen van een oud mislukt project uit 2010 of 2006 alsnog opvoeren om hun winst rekenkundig helemaal weg te poetsen.

Deze ‘liquidatieverliesregeling’ dateert al van eind jaren zestig en moest – alweer – het vestigingsklimaat voor multinationals verbeteren. De heersende gedachte bij de Nederlandse politiek was en is dat het enorm profijtelijk is voor de Nederlandse economie om hoofdkantoren van multinationals aan te trekken. Shell, Akzo, Philips en werkgeversorganisatie VNO-NCW benadrukken tijdens de hoorzitting voortdurend het enorme economische belang van multinationals. Alsof het afgesproken werk is, beginnen de topbestuurders van Shell, Akzo en Philips hun betoog alle drie met een overzicht van hun investeringen in Nederland, hun gloednieuwe Nederlandse onderzoekscentra en de duizenden banen bij hun Nederlandse vestigingen en hun toeleveranciers. De onuitgesproken boodschap: ‘als jullie ons belasting laten betalen, zetten jullie dat allemaal op het spel’. De term ‘gelijk speelveld’ valt meerdere malen om aan te geven dat Nederland als vestigingsland moet concurreren met landen die multinationals ook een voorkeursbehandeling geven.De regeling van de Nederlandse Belastingdienst met koffiebranderij Starbucks is niet in strijd met Europese regels en dus geen staatssteun. De fiscus heeft Starbucks net als andere bedrijven behandeld en geen uitzondering gemaakt of ongeoorloofde belastingvoordelen gegeven. Dat heeft het Europees Hof van justitie in Luxemburg bepaald.

Het besluit van de Europese Commissie dat Nederland 25 miljoen euro moet terughalen bij Starbucks voor te weinig betaalde belasting wordt vernietigd. Nederland had hangende de zaak al in 2016 die 25 miljoen teruggevorderd bij Starbucks. Dat geld aan Starbucks teruggegeven.

Nederland is blij met de uitspraak. “Deze uitspraak betekent dat de Belastingdienst Starbucks niet beter of anders heeft behandeld dan andere vergelijkbare bedrijven”, zei staatssecretaris van Financiën Menno Snel.

GroenLinks, PvdA en SP hebben een initiatiefwetsvoorstel ingediend om de liquidatieverliesregeling fors te beperken. Als de wet wordt aangenomen, mogen multinationals alleen nog verliezen aftrekken van dochterbedrijven in EU-lidstaten. Ook mogen ze die verliezen dan niet langer dan drie jaar oppotten.

Ondanks de nieuwe belastingplannen slaagt Nederland er onvoldoende in om belastingontwijking door multinationals te voorkomen, stelt Luuk Mevis, namens Building Change, een samenwerkingsverband van Partos, Foundation Max van der Stoel en Woord en Daad.De belastingplannen voor 2020, zijn niet afdoende om belastingontwijking van multinationals tegen te gaan. Zo blijft de Nederlandse overheid meebouwen aan de speeltuin voor deze ondernemingen, met grote gevolgen voor ontwikkelingslanden.

Mede dankzij Nederlandse belastingconstructies lopen ontwikkelingslanden elk jaar ruim 100 miljard dollar aan belastinginkomsten mis, stelt Oxfam Novib. Daarbovenop komt nog een verlies van ongeveer 138 miljard dollar, omdat multinationals belastingvoordelen afdwingen bij ontwikkelingslanden.

Overigens kunnen alle -dus ook buitenlandse- multinationals er wat van, zoals bijvoorbeeld Starbucks en Facebook. De Europese Commissie publiceerde al in 2014 een document met de verdenkingen tegen een belastingconstructie van Starbucks in Nederland. Nederland wordt verdacht van het verlenen van staatssteun. Uit die documenten zou blijken dat Starbucks in Nederland miljoenen euro’s belasting weet te ontlopen. Starbucks probeert zo weinig mogelijk belasting te betalen door het opknippen van het bedrijf in kleine bv’s. Die bedrijven verkopen goederen aan elkaar, betalen rekeningen aan elkaar en kunnen daardoor de hoogte van belastingen drukken. Deze constructie heeft Starbucks voor een groot deel in Nederland ondergebracht met goedkeuring van het Nederlandse ministerie van Financiën. Het fiscale truk-verhaal ziet er zo uit:

Een Zwitserse BV van Starbucks verkoopt koffiebonen aan Starbucks Manufacturing BV in Nederland. Dat bedrijf roostert de bonen en verkoopt ze door aan de Starbucks-filialen in heel Europa. De omzet die Starbucks Manufacturing daarmee haalde, was de laatste jaren aanzienlijk. Tussen 2009 en 2011 steeg de omzet van 142 miljoen naar 286 miljoen euro. De winsten in die jaren bedroegen respectievelijk 3,5, 14 en 8 miljoen.Over die winst zou belasting betaald moeten worden. Maar het valt de Europese Commissie op dat Starbucks Manufacturing elk jaar geld overmaakt aan het Engelse Alki. Dat is een brievenbusfirma, die volledig in handen is van het Amerikaanse hoofdkantoor van Starbucks.De geldstroom van Starbucks Manufacturing naar Alki bestaat uit royalties. De koffiebranders betalen een vergoeding voor het roosterrecept voor het maken van ‘echte’ Starbucks-koffie. De hoogte van de royalties volgt de ontwikkeling van de winst: 1,1 miljoen, 12,3 miljoen en 5,8 miljoen. Over royalties hoeft geen belasting te worden betaald. Starbucks Manufacturing trekt die bedragen van de winst af. Het gevolg is dat, ondanks een omzet van honderden miljoenen, officieel amper winst wordt geboekt en er dus ook amper belasting in Nederland wordt betaald. Starbucks had in 2012 in Nederland een omzet van € 286.217.379,- en een winst/resultaat van € 8.084.142,-. De betaalde vennootschapsbelasting was € 395.365,-.De Europese Commissie vindt deze constructie een vorm van staatssteun. De commissie vindt het té toevallig dat de hoogte van de royalties zo sterk samenhangt met de winst. De Commissie vraagt zich af of het roosterrecept voor koffiebonen echt miljoenen euro’s waard is. Daar komt bij dat Alki in Engeland geen belasting betaalt. Zo blijven de royalties, of de winst die bij Starbucks Manufacturing is ‘verdwenen’, altijd onbelast.

Het lijkt hier te gaan om belastingontwijking van miljoenen euro’s. In een vergelijkbare zaak van Apple in Ierland zou het zelfs gaan om honderden miljoenen euro’s.

Te zwak

Het gaat in het nieuwe belastingpakket 2020 onder meer om een nieuwe bronbelasting, maar deze maatregelen zijn zo zwak dat Nederland daarmee in feite belastingontwijking legitimeert. Op allerlei manieren kunnen bedrijven aan deze bronbelasting ontsnappen.

Zo wil het kabinet een belasting heffen van 21,7 procent op de zogeheten royalty’s – betalingen voor gebruik van andermans rechten – als het ontvangende bedrijf is gevestigd in een land waar dit soort royaltyvergoedingen met minder dan 9 procent worden belast. Deze grens is echter zeer laag, waardoor veel landen alsnog niet binnen de regeling vallen. Ook vallen speciale tarieven die veel landen (belastingparadijzen) hanteren hier niet onder.

Transparantie

Daarnaast blijft het voor bedrijven mogelijk om vennootschapsbelasting in Nederland te verlagen via de innovatieregeling en de zogeheten rulings. Deze rulings, vertrouwelijke afspraken die bedrijven met de fiscus maken, liggen al langer onder vuur. Ook met dit nieuwe pakket aan belastingen is het feest voor multinationals nog niet voorbij.

Onze kritiek geldt ook voor het blijvende gebrek aan transparantie in het belastingstelsel. Het stelsel is dermate ingewikkeld dat alleen inhoudelijke experts het begrijpen. Voor de rest van de samenleving is het onnavolgbaar door de grote hoeveelheid uitzonderingsposities, geheime rulings en belastingregels. Het lijkt erop dat deze fiscale constructies bewust vaag worden gehouden, zodat elke poging tot inhoudelijk debat in technische discussies verzandt, die niemand nog begrijpt of interessant vindt.

Dat multinationals via maatregelen in Nederland belasting kunnen blijven ontwijken, ten koste van ontwikkelingslanden, is onrechtvaardig. Het gebrek aan transparantie in het belastingstelsel is ook slecht voor de democratische controleerbaarheid van het stelsel, voor het algemeen begrip ervan en voor het politieke vertrouwen.

omvang is gigantisch

De 200 miljard euro die jaarlijks door Nederland stroomt, laat zien hoe groot ons land is in internationale belastingontwijking. Het kabinet zal meer moeten doen als het dat tegen wil gaan, zegt het Centraal Planbureau.

De voorgestelde bronheffing op rente, royalty’s en dividend die vanaf 2021 in zal gaan helpt niet om Nederland minder aantrekkelijk te maken als doorsluisland, zo stelt het Centraal Planbureau in een studie.

Multinationals maken volop gebruik van de fiscale mogelijkheden in Nederland. Daartoe hebben zij 4228 miljard euro aan bezittingen ondergebracht in zogeheten bijzondere financiële instellingen, brievenbusfirma’s in de volksmond. Die cijfers stammen uit 2016, en zijn bijna een verdrievoudiging van de 1524 miljard euro die in 2004 nog werd geteld (bron: Trouw)

Jaarlijks leveren die bezittingen een inkomensstroom op van zo’n 200 miljard euro, ook grofweg drie keer zoveel als de 70 miljard euro uit 2004. Dat gaat om dividend uit deelnemingen, rente op leningen die zijn uitgegeven of royalty’s voor het gebruik van intellectueel eigendom dat in beheer is van de Nederlandse brievenbusfirma’s.

Bronbelasting

Het kabinet wil met de voorgenomen bronbelasting tegengaan dat dat geld direct Nederland weer uitgaat richting belastingparadijzen. Eind vorig jaar is een lijst opgesteld van 21 landen die met die belasting te maken gaan krijgen. Als de brievenbusfirma’s het geld naar die landen overmaken, houdt de Belastingdienst daar 20,5 procent op in. Daarmee verliest de geldroute, die vaak juist is opgezet om belasting te ontwijken, zijn aantrekkelijkheid.

Maar lang niet al die miljarden gaan vanuit Nederland rechtstreeks naar belastingparadijzen, zo liet staatssecretaris Snel (D66) van financiën eerder ook al weten. Het grootste deel komt uit en gaat naar andere doorsluislanden, zoals Luxemburg, Ierland of Zwitserland. Voor die landen geldt de nieuwe belasting niet, en dus houdt de bronbelasting het doorsluizen via die landen naar belastingparadijzen niet tegen, schrijft het CPB.

Sociaal & Groen voorstel belastingontduiking en – ontwijking

Sociaal & Groen begrijpt dat het voor Nederland nadelig is als eenzijdig bovengemiddelde vennootschapsbelastingen worden geheven. Maar dat heeft een vicieuze cirkel in beweging gezet, waarbij landen tegen elkaar opbieden voor de laagste belasting om bedrijven binnen te halen of binnen te houden. Een ongezond en ondoorzichtig fiscaal stelsel is het gevolg, waarbij, zoals altijd, de burger het nakijken heeft.

Gelukkig zijn we lid van de EU en kunnen we een heffingssysteem afspreken waarbij het niet meer uitmaakt in welk land, of met de EU geassocieerd land, de multinational gevestigd is. Dit kan eenvoudig door één vast Vpb-normtarief af te spreken.

Om een einde te maken aan belastingontwijking en allerlei constructies zoals postbusbedrijven en individuele lucratieve (geheime) deals, wil Sociaal & Groen een universele Europese belastingnorm t.a.v. de winstbelasting (Vpb).

Ieder bedrijf betaalt het heffingsverschil tussen de belaste winst eldes en de EU-norm. Indien een bedrijf in meer dan één EU land actief is vervalt het heffingsverschil aan de EU of vindt er een toedeling plats, analoog aan de omzet in het betreffende EU-land. Indien een land in één EU-land actief is, vervalt het verschil aan de betreffende EU-lidstaat.

Sociaal & Groen wil dat ieder bedrijf dat in een ander land één of meer vestigingen heeft, -wereldwijd gemeten- het verschil per gevestigd EU-lidstaat betaalt tussen een Europese normheffing en de belaste winst in welk land waar ook ter wereld, pro rata de omzet in het betreffende EU-land. Daarmee wordt enerzijds concurrentievervalsing onmogelijk en is het anderzijds afgelopen met iedere vorm van minder belasting betalen door constructies en afspraken, waaronder ‘verliesconstructies’ in andere landen. In feite wordt over de wereldwinst van een mulinational een EU-normheffing geheven en in verhouding tot de omzet toebedeeld aan de betreffende EU-landen (of vervalt aan de EU, waardoor de lidstaten-bijdrage aan de EU verlaagd kan worden).

meer info: https://nl.wikipedia.org/wiki/Belastingparadijs

https://www.accountant.nl/nieuws/2020/9/brussel-in-beroep-tegen-overwinning-apple-en-ierland-bij-eu-hof/

bronnen (o.a de Volkskrant en Trouw)

STANDPUNTEN / VERSCHILLEN PER PARTIJ (belastingontduiking)

VVD

- geen standpunt

CDA

- geen standpunt

PVV

- geen standpunt

PvdA

- internationale afspraken zodat bedrijven eerlijk en transparant belasting betalen over hun winst.

- concurrentie tussen landen doorbreken door te werken aan een harmonisatie van de grondslag van de vennootschapsbelasting en het invoeren van minimumtarieven.

- belastingdiensten van landen moeten nauwer gaan samenwerken zodat we zwartspaarders en internationale witwasconstructies slimmer aanpakken.

- in Europa de handen ineen te slaan.

GroenLinks

- één Europese gemeenschappelijke minimumtarief voor de belasting op bedrijfswinsten;

- mazen in de wet die bedrijven gebruiken om belasting te ontduiken te dichten;

- strengere vestigingseisen voor bedrijven en antimisbruikbepalingen voor belastingverdragen met andere landen;

- voor bedrijven (trustkantoren) en foute landen die belastingontwijking mogelijk maken komen er sancties: bedrijven verliezen hun vergunning en belastingparadijzen krijgen een paradijsbelasting.

SP

- geen belastingverdragen met belastingparadijzen;

- centraal aandeelhoudersregister;

Sociaal & Groen

- in Europees verband één Vpb tarief (winstbelasting) als wettelijke norm vastleggen;

- ieder bedrijf betaalt het heffingsverschil over de winst, waar ook actief ter wereld, tussen heffing elders en de EU-norm;